買房之後每年都是「萬萬稅」,特別是11月才剛繳完的地價稅,若沒有申請優惠,

稅率甚至可以差到好幾倍!因此591也整理出各大優惠稅率,

包含每年都要繳的「房屋稅」、「地價稅」,及出售時的「土地增值稅」、「房地合一稅」

供大家參考。另外,換屋的朋友若在2年內先買後賣或先賣後買,

只要符合自住條件即可申請重購退稅,退還賣出時所繳納的土地增值稅或房地合一稅以節稅。

房屋稅自住與否 最差超過1倍

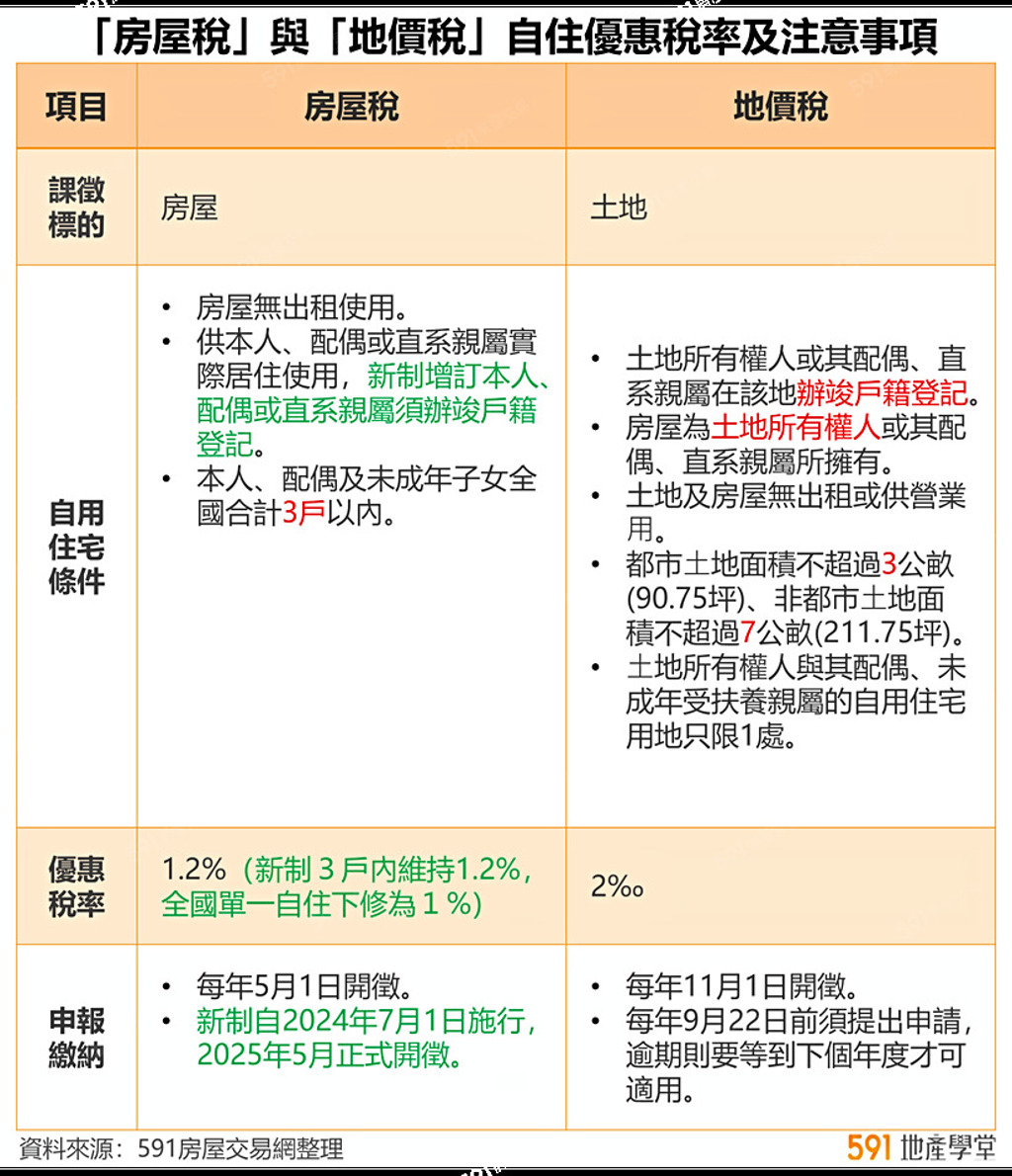

對持有房屋的人來說,是否符合自用住宅及用地會影響房屋稅與地價稅的稅率,

而兩者優惠稅率適用規定不同,必須分別向房屋或土地所在地稽徵機關提出申請與審核。

而房屋稅並不是按房屋造價或市價計算,而是以房屋課稅現值乘以適用稅率計算得來。

除了屋齡愈高後的折舊,自住與否影響的房屋稅率最差可超過1倍,稅金之差也很可觀。

依規定,住家用房屋稅自住優惠稅率為1.2%,而非自住則是1.5%~3%。若想享有房屋稅優惠稅率,

須符合以下條件:(一)房屋無出租使用。 (二)供本人、配偶或直系親屬實際居住使用。

(三)本人、配偶及未成年子女全國合計3戶以內,就可適用優惠稅率1.2%課徵房屋稅。

要留意2024年囤房稅2.0上路後,全國單一自住稅率由現行1.2%降至1%,並採全國歸戶、全數累進課徵

;非自住優惠稅率調整為2%~4.8%,並增訂本人、配偶或直系親屬須辦竣戶籍登記。

另外,由於房屋稅為地方稅,各直轄市或縣(市)政府在規定稅率範圍內,可以分別訂定房屋稅徵收率。

以台北市來說,單一自住屋可享自住優惠、房屋稅率約相當於0.6%,3戶內自住屋皆適用1.2%。

若在北市持有多屋、超過自住屋限額,則落入非自住屋課稅範圍,

持有非自住屋2戶以內適用2.4%房屋稅率、3戶以上為3.6%。

地價稅沒申請自用 稅率多繳4~5倍

再來,持有房屋者每年也需繳交地價稅。地價稅是以申報地價作為稅基再乘以稅率。

依規定,一般用地稅率為10‰~55‰之累進稅率課稅,但若房子作為自用住宅使用,

就可向地方政府申請適用2‰的自用住宅優惠稅率,若沒有申請,只能採一般稅率10‰計算,

兩者稅費相差至少4到5倍,非常可觀。

而想適用自用住宅用地稅率,還得同時符合以下要件,包括:(一)房屋為土地所有權人或其配偶、

直系親屬所有。(二)土地所有權人或其配偶、直系親屬在該地辦竣戶籍登記。

(三)房屋沒有出租或營業情形的住宅用地。(四)土地所有權人與其配偶及未成年之受扶養親屬適用

自用住宅用地以一處為限。(五)都市土地面積以300平方公尺(約90坪)、非都市土地面積以700平方公尺

(約211坪)為限。龍邑不動產龍揚地政士事務所謝惠鈞地政士提醒,土地所有權人名下房屋,

非一戶為限,若有成年子女,分別設籍,則可多戶使用自用住宅稅率。

另外,若因故必須將自身戶籍遷出該自用住宅,那麼至少要保留土地所有權人或配偶、直系親屬任何1人

留在原戶籍內,才可繼續適用自用住宅用地稅率。而想省錢的民眾要特別注意,

地價稅每年11月1日開徵,必須在當年度9月22日前提出申請,逾期則要等到下個年度才可適用優惠稅

率。

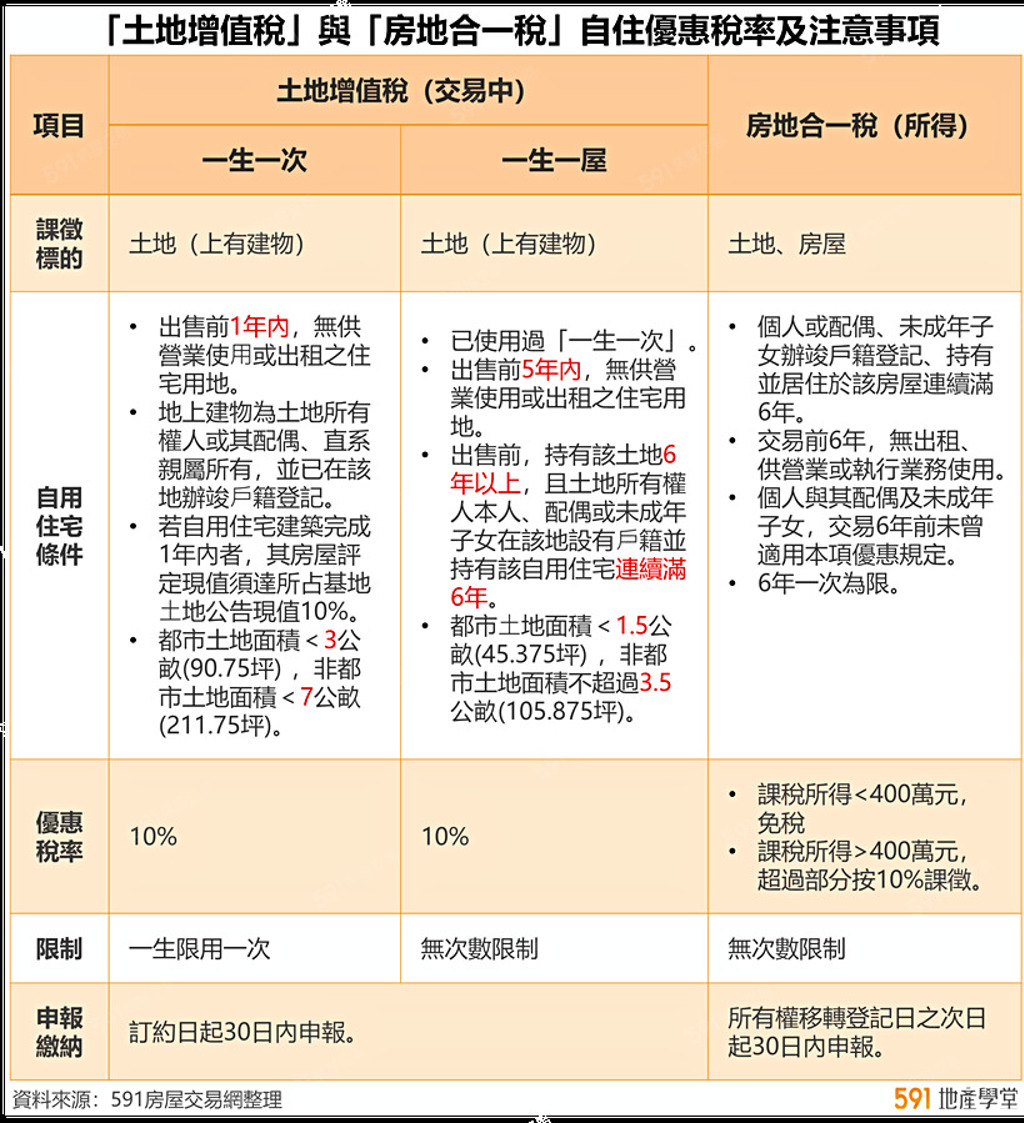

出售時要繳房地合一、土增稅

「房地合一稅」是以土地及房屋合併後的總價格課稅,若有獲利則需要繳稅,屬逾資本利得稅的一種,

課徵標的是105年1月1日以後取得和出售的房屋,稅率是依據「持有房屋時間」而定,

目前2年內為45%、2年未滿5年35%、5年未滿10年課徵20%,超過10年以上則是15%。

而「土地增值稅」就是當土地所有權人出售土地或房屋時(移轉),

須繳交因「獲得土地自然漲價的利益者」所徵收的稅。所以土地漲價越多、稅率的層級就會越高。

而土增稅的一般稅率按漲價倍數總共分成三級,分別是20%、30%、40%,如果是自用住宅用地的話,

稅率為10%。

要留意的是,土增稅的自用住宅優惠稅率有兩種,包含:「一生一次」及「一生一屋」,

後者要在使用過前者方案後,才可適用。而一生一次優惠顧名思義是一生只能使用一次,

但只要滿足條件,一生一屋的優惠則是可以無限次數使用的!另外,謝惠鈞地政士提醒,

土增稅的買進、賣出的房屋所有權人要同1人,財產交易所稅、房地合一稅則不限本人,

可以是本人或配偶。

Tips:

重購退稅是提供給換屋族在土地增值稅及房地合一稅的節稅優惠,只要在2年內完成先買後賣,

或是先賣後買的重購行為 ,及符合必要之條件,便可申請退還過程中產生之稅金。

謝惠鈞地政士提醒,土地增值稅及房地合一稅申請後,5年內不得改做其他用途之非符合自用條件或

再行移轉,違者則必須繳回所有退稅。另外,要注意的是,房地合一稅以小屋換大屋,能全額退稅,

大換小則可按比例退稅;而土增稅是以土地現值來論大小,若新購土地現值少於舊房土地現值,

就無法申請土增稅重購退稅。

資料來源:工商時報